京都の日本政策金融公庫から事業融資を受ける方法

すでに事業をされている方で、確定申告を2回以上されている方は創業融資ではなく、通常の事業融資となります。

創業融資と同様ですが、京都で一番のお薦めは日本政策金融公庫となります。

そこで今回は京都の日本政策金融公庫から事業融資を受けるための重要なポイントについてお伝えします。

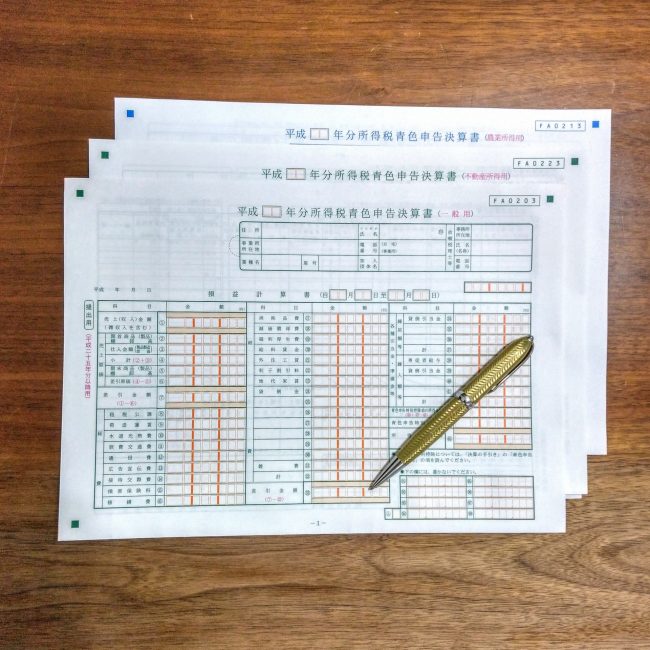

日本政策金融公庫の融資審査で重要なのは決算書

すでに事業を開始されて1年以上たっている場合は、売上や仕入、経費なども安定されて、創業期特有の大幅な乱高下はないと思われます。

ですので、決算書を見ればある程度、現状の利益や今後の予想も可能となってきます。

もちろん設備投資などで大幅に売上が上がる可能性もありますので今後の事業計画書も重要視します。

しかし、あくまでも確定した決算書の数字をもとに毎月の返済可能額を計算し、融資が可能な金額を算出します。

日本政策金融公庫目線の決算書の見方(個人事業主編)

まずは、日本政策金融公庫が個人事業主の決算書を見るときのポイントについてお伝えします。

個人事業主の方は自分自身に給与を払うことができないので、最終の所得から生活費をとることになります。

前提として、利益が出ていないと借入は困難となりますが、それだけではなく利益から生活費を引いた金額が返済可能な金額となります。

ここで重要なのが利益の金額となりますが、この利益は決算書に記載されている「所得金額」ではありません。

日本政策金融公庫が考える「利益」とは、この「所得金額」に「青色申告特別控除額」「専従者給与」「減価償却費」を足した金額となります。

「青色申告特別控除額」や「減価償却費」は税金計算のための金額で実際にお金は出ていきませんし、「専従者給与」はご家族への給与ですので足し戻した後で実際の生活費を引くことになります。

日本政策金融公庫目線の決算書の見方(法人編)

次に、日本政策金融公庫が法人の決算書を見るときのポイントについてお伝えします。

基本的な考え方は個人事業主の決算書と同じになりますが、法人は代表者に役員報酬という形で給与を払うことができます。

返済が可能な金額は、「利益」に「減価償却費」を足した金額となります。

ここで重要となるのは役員報酬の金額が適正かどうかということです。

株主が代表者だけやご家族の場合、ある程度自由に設定することができます。

税金対策のため極端に役員報酬の金額が高額だったり、少なかったりします。

その場合は適正な役員報酬の金額、つまりは生活費の金額に調整して返済可能な金額を出すことになります。

決算書の利益が少ない場合の対策

決算書は、過去一年間のお仕事の結果ですので変えることはできません。

もし利益が少なく、融資が可能な金額も低かった場合には次の2つの方法が考えられます。

一つ目は単純に次回の確定申告まで頑張って、より良い数字を出すこと。

二つ目は直近の試算表を作成し、数字が良くなっていることを示すことです。

弊事務所では、創業融資だけでなく、日本政策金融公庫目線の決算書の作成はもちろん、利益が少なかった場合の対策まで融資獲得のためのサポートを行っております。

京都で事業をはじめておられる方はぜひお問い合わせください。

初回相談は無料となっております。

創業融資専門家コラムの最新記事

- 日本政策金融公庫の審査の流れとは?わかりやすく解説

- 京都で開業時の融資を申請するときのポイントや注意点を解説

- 京都で飲食業支援に強い税理士をお探しなら丸岡稔弘税理士事務所にお任せ下さい

- 京都で日本政策金融公庫(旧:国金)の京都支店はどこ?申し込む際の注意点(創業融資)

- 京都信用金庫から創業融資を獲得する方法

- 京都で法人設立をご検討の方必見!なるべく安く確実に設立する方法

- 京都の商工会ではどんな経営相談ができる?ビジネスサポートデスクについて解説

- 日本政策金融公庫の融資を起業時にお勧めする理由や注意点とは

- 京都で開業時に融資を受けたい方へ!金融機関やタイミング、ポイントは?

- 京都でジムのテナントをお探しの方へ!最近の開業の傾向とは?【2023年8月】

- 京都で美容のテナントをお探しの方へ。最近の開業の傾向とは【2023年8月】

- 京都で起業をしたい方へ!抑えて欲しい最近の傾向とは【2023年夏】

- 京都市で起業する方必見!軌道に乗せる3つのポイント

- 京都で飲食店を開業する方へ成功のポイントと融資攻略法を解説

- 京都で創業融資を受けたい方必見!会社設立後、起業後、6ヶ月以内が融資獲得のチャンス

- 京都で創業融資の相談は税理士に

- 京都で美容室(カット専門店)を起業される方へ

- 京都で飲食店(テイクアウト)を起業される方へ

- 京都で飲食店(イートイン)を起業される方へ

- 京都で起業される方へ(京都中央信用金庫の創業融資)

- 京都で建築業(設備工事業)を起業される方へ

- 京都で建築業(総合工事業)を起業される方へ

- 京都で美容室(ヘアサロン)を起業される方へ

- 創業融資を申込むときの自己資金の表示について

- 創業融資を申込むときの金融機関別の必要自己資金について

- 日本政策金融公庫の「新型コロナウィルス感染症特別貸付」について(申込金額編)

- 日本政策金融公庫の「新型コロナウィルス感染症特別貸付」について

- コロナ禍における保証協会付きの創業融資の注意点について

- コロナ禍における日本政策金融公庫の創業融資の注意点について(決定後編)

- コロナ禍における日本政策金融公庫の創業融資の注意点について(面談編)

- コロナ禍における日本政策金融公庫の創業融資の注意点について(計画書編)

- コロナ禍における日本政策金融公庫の創業融資の注意点について(物件編)

- 京都信用金庫から創業融資を獲得する方法(令和3年9月30日まで限定)

- 京都でジムの開業をしたい方へ成功のポイントと融資攻略法を解説

- 【更新】京都で事業をされている方へ、資金繰りに困ったときの対処療法

- 【京都版】新型コロナウィルス感染症に関連する臨時融資制度

- 京都でネットショップを開業する方へ成功のポイントと融資攻略法を解説

- 京都で美容室を開業する方へ成功のポイントと融資攻略法を解説

- 京都の会社設立を徹底サポート!無料相談実施中

- 京都で法人設立した方へ。創業6ヶ月以内が創業融資のチャンス

- 京都で日本政策金融公庫に創業融資を申し込む場合、法人と個人のどちらが有利か

- 京都で創業融資を申し込むときは通帳の動きが重要

- 京都で商工会議所の「マル経融資」を申し込むときの注意点

- 京都で保証付融資を申し込むときの注意点。税理士が解説

- 京都で訪問介護を開業する方へ成功のポイントと融資攻略法を解説

- 京都で飲食店を開業する方が押さえておきたい創業融資のポイント

- 【京都版】創業者が日本政策金融公庫から融資を受ける方法

- 京都の起業家必見!職歴が短くても創業融資を受ける方法

- 京都の起業家必見!創業融資を追加調達して、自己資金に手を付けず起業する方法

- 京都で1ヶ月以内に創業融資を獲得する方法

- 京都で創業融資を1000万円以上獲得する方法

- 京都で創業融資を獲得する方法

- 自己資金0円でも大丈夫?京都で日本政策金融公庫の融資を受けるポイント

- 京都の日本政策金融公庫の融資は計画書のできで可否がおおむね決まる

- (更新)日本政策金融公庫の面接対策で融資成功率90%以上を目指す方法

- 自己資金について②

- 日本政策金融公庫の観光産業等生産性向上資金について解説

- 日本政策金融公庫のソーシャルビジネス支援資金(企業活力強化貸付)について解説

- よくあるご相談事項について

- 日本政策金融公庫の地域活性化・雇用促進資金(企業活力強化貸付)について解説!

- 日本政策金融公庫の融資制度について④

- 日本政策金融公庫の融資制度について③

- 日本政策金融公庫の中小企業経営力強化資金について解説

- 日本政策金融公庫の新創業融資制度について解説

- 融資サポートについて

- 「京都 融資サポートセンター」HPがオープンいたしました